Einhaltung der japanischen Verbrauchssteuer (JCT)

Die Handhabung der JCT (z. B. Zahlung der JCT bei der Einfuhr, Einziehung der JCT bei den Kunden und JCT-Erklärungen) ist von entscheidender Bedeutung, um erhebliche Kostenbelastungen zu vermeiden. Dies ist ein entscheidender Aspekt, daher sollten Sie sich gründlich informieren, um das optimale Geschäftsmodell zu finden.

Grundlegendes Verfahren der JCT-Behandlung

Die JCT-Behandlung für ausländische Unternehmen ohne Niederlassung in Japan, die Waren importieren und dann in Japan verkaufen, lässt sich grob in den folgenden drei Schritten skizzieren:

- Beim Import: Zahlung der Einfuhrumsatzsteuer (10 % des deklarierten Wertes) an den Zoll - Unterstützung durch ACP (Attorney for Customs Procedures)

- Beim Verkauf: Einziehen der Mehrwertsteuer (10% des Umsatzes) von den Kunden

- Endgültige Steuererklärung (normalerweise jährlich): Abzug der gezahlten Einfuhrumsatzsteuer (Schritt 1) von der von den Kunden eingenommenen JCT (Schritt 2) und Zahlung bzw. Entgegennahme der Differenz an das/vom Finanzamt - Unterstützung durch einen Steuervertreter (zugelassener Steuerberater)

Hinweis: Die Verwendung von ACP als Importeur (IOR) ist für JCT-Abzüge und Erstattungen unerlässlich. Wenn ein anderes Unternehmen als IOR auftritt, können Sie die Vorsteuer nicht abziehen (Schritt 1) und müssen die gesamte erhobene Mehrwertsteuer (Schritt 2) an die nationalen Steuerbehörden abführen, was zu erheblichen Kosten führt.

Wenn Sie ein JCT-befreites Unternehmen sind, endet das Verfahren mit Schritt 1 und 2. Für steuerpflichtige Unternehmen oder auf Rechnung registrierte Unternehmen ist Schritt 3 (endgültige Steuererklärung) obligatorisch.

Wenn in der endgültigen Steuererklärung (Schritt 3) die gezahlten JCT (Schritt 1) die vorläufigen JCT (Schritt 2) übersteigen, wird die Differenz erstattet. Umgekehrt muss die Differenz an das Finanzamt gezahlt werden, wenn die erhaltenen vorläufigen JCT (Schritt 2) die gezahlten JCT (Schritt 1) übersteigen.

Ist es wichtig, der Importeur zu sein?

Ja, das ist sehr wichtig. Wenn Sie nicht über ACP (Attorney for Customs Procedures) als Einführer (IOR) auftreten, können Sie die Vorsteuer in Schritt 3 nicht abziehen. Sie müssen den gesamten in Schritt 2 erhobenen JCT-Betrag an das Finanzamt abführen, ohne die Möglichkeit einer Rückerstattung, was zu erheblichen Kosten führt. Achten Sie darauf, dass Sie kein anderes Unternehmen als Importeur auftreten lassen.

Sind wir ein steuerbefreites Unternehmen?

Steuerzahlungsverpflichtungen von Nichtansässigen und ausländischen Unternehmen

Zunächst sollte die von den Kunden in Schritt 2 erhaltene Verbrauchssteuer grundsätzlich an das nationale Finanzamt abgeführt werden. Die Verbrauchssteuer wird auf in Japan getätigte Übertragungen usw. von Vermögenswerten erhoben. Daher unterliegt ein nicht in Japan ansässiges oder ausländisches Unternehmen auch bei der Übertragung von Vermögenswerten in Japan der Verbrauchssteuer und ist verpflichtet, die Steuer zu zahlen.

In einigen Fällen, z. B. bei steuerbefreiten Unternehmen, ist es nicht erforderlich, die Steuer an das nationale Finanzamt zu entrichten.

Nachfolgend sind jedoch Beispiele aufgeführt, bei denen ein Unternehmen nicht als steuerbefreit eingestuft werden kann und eine Verbrauchssteuererklärung abgeben muss:

<Typische Beispiele für Unternehmen, die nicht steuerbefreit sind und eine Verbrauchssteuererklärung abgeben müssen>

- Qualifizierter JCT-Rechnungsaussteller

- Unternehmen mit einem steuerpflichtigen Umsatz von mehr als 10 Millionen Yen im Basiszeitraum (grob gesagt, das zwei Jahre zurückliegende Steuerjahr) für den Steuerzeitraum

- Unternehmen mit einem steuerpflichtigen Umsatz von mehr als 10 Millionen Yen für den angegebenen Zeitraum (grob gesagt, die ersten sechs Monate des vorangegangenen Steuerjahres usw.)

- Neu gegründete Unternehmen (einschließlich spezifizierter neu gegründeter Unternehmen) mit einem Kapital oder Investitionen von 10 Millionen Yen oder mehr für steuerpflichtige Zeiträume ohne einen Basiszeitraum

- Unternehmen, die die Wahl getroffen haben, ein steuerpflichtiges Unternehmen zu werden

※ Mit den Änderungen des Verbrauchssteuergesetzes im April 2024, die Punkt 4 betreffen, sind ausländische Unternehmen mit Kapital oder Einlagen von mehr als 10 Millionen Yen, wenn sie ihre Geschäftstätigkeit in Japan aufnehmen (einschließlich bestimmter neu gegründeter Unternehmen), unabhängig davon, wann das Unternehmen im Ausland gegründet wurde, verpflichtet, ab dem Steuerjahr, in dem sie ihre Geschäftstätigkeit in Japan aufnehmen, Steuern zu zahlen und eine Steuererklärung abzugeben (gilt für Steuerzeiträume, die nach dem 1. Oktober 2024 beginnen).

Können steuerbefreite Unternehmen eine Rückerstattung erhalten?

Ja, das ist möglich, aber es ist eine endgültige Steuererklärung (Schritt 3) erforderlich. Auch wenn Sie ein steuerbefreites Unternehmen sind, können Sie sich dafür entscheiden, eine „Auswahlmeldung für steuerpflichtige Unternehmen“ beim Finanzamt einzureichen, um eine endgültige Steuererklärung einzureichen und eine Erstattung für die gezahlte Einfuhr-Gutschrift zu erhalten. Dies gilt nur, wenn die bei der Einfuhr gezahlten JCT (Schritt 1) die vorläufig erhobenen JCT (Schritt 2) übersteigen. Beachten Sie, dass die Einschaltung eines ACP (Attorney for Customs Procedures), der als Importeur auftritt, für den Vorsteuerabzug und die Rückerstattung unerlässlich ist.

Ist es besser, ein registrierter Rechnungsaussteller zu werden?

Dies hängt von den individuellen Umständen ab, aber im Allgemeinen ist es für B2B, wo die Kunden Unternehmen sind, besser, ein registrierter Rechnungsaussteller zu sein (da Unternehmen JCT-Erklärungen einreichen und qualifizierte Rechnungen für den Vorsteuerabzug benötigen). Im B2C-Bereich, wo die Kunden hauptsächlich Verbraucher sind, ist die Notwendigkeit etwas geringer (da die meisten Verbraucher keine JCT-Erklärungen einreichen).

Viele Unternehmen scheinen registrierte Rechnungsaussteller zu werden, ohne das System vollständig zu verstehen. Als registriertes Unternehmen ist die Abgabe einer endgültigen Steuererklärung erforderlich (Schritt 3). Bitte lassen Sie sich von entsprechenden Experten beraten.

Ist die Unterstützung durch einen zugelassenen Steuerberater erforderlich?

Für Gebietsfremde, die in Japan Steuerverfahren (Schritt 3) durchführen, ist die Ernennung eines Steuervertreters erforderlich. Der ACP ist für die Zollverfahren zuständig, während der Steuervertreter sich mit den nationalen Steuerangelegenheiten (Finanzamt) befasst. Nach dem Steuerberatergesetz werden die folgenden Aufgaben ausschließlich von den Steuerberatern wahrgenommen, so dass ihre Unterstützung unerlässlich ist:

Erstellung von Steuerunterlagen

Steuerliche Vertretung

Steuerliche Beratung

Unsere Gesellschaft unterstützt Sie in diesen Bereichen in Zusammenarbeit mit Steuerberatern, die in der internationalen Besteuerung erfahren sind.

Reform des japanischen Zollsystems (Anweisung zur Verwendung von ACP)

Aufgrund der zunehmenden Fälle, in denen ausländische Unternehmen versuchen, Waren zu importieren, indem sie Dritte wie Spediteure oder Zollagenten fälschlicherweise als Importeure benennen, wurde ab dem 1. Oktober 2023 eine Systemreform durchgeführt, um dieses Problem anzugehen. Die japanischen Zollbehörden fordern ausländische Unternehmen auf, sich an das Gesetz zu halten und einen Anwalt für Zollverfahren zu beauftragen, als Importeur aufzutreten.

Japanische Zollbehörden: Überarbeitung der Einfuhranmeldungen und des ACP-Systems (Attorney for Customs Procedure)

Unser ACP-Dienst

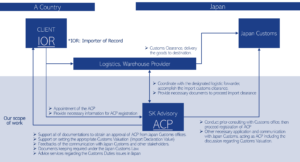

Im Folgenden finden Sie unseren grundlegenden Arbeitsumfang und ein Diagramm, das die operative Struktur des ACP-Dienstes zeigt. Sobald die ACP-Registrierung erfolgt ist, kann die nicht in Japan ansässige Einheit IOR - Importer of Record - werden.

Grundlegender Umfang der Arbeiten:

- ACP-Registrierungen bei den japanischen Zollämtern.

- Erleichterung der Konsultation mit dem japanischen Zollamt für die notwendigen Vorkehrungen.

- Kommunikation mit Beteiligten wie Logistikanbietern und dem japanischen Zoll im Namen eines nicht ansässigen Kunden (IOR), um die reibungslose Einfuhr von Waren zu gewährleisten.

- Unterstützung bei der Vorbereitung der Dokumentation für die Importabfertigung.

- Berechnung des Zollwerts (Zollwertformel) in Übereinstimmung mit dem japanischen Zolltarif-Zollgesetz.

- Führen der erforderlichen Aufzeichnungen gemäß Artikel 95 des japanischen Zollgesetzes.

Warum sollten Sie uns wählen?

- Fachleute für Zoll und internationalen Handel - Unser CEO, Herr Sawada, ist ein zertifizierter Zollspezialist in Japan und bietet seit vielen Jahren Beratungsdienste im Bereich Handel und Zoll an. Er war in leitender Position bei KPMG tätig und gründete dann sein eigenes Unternehmen - SK Advisory. Mit seinem Fachwissen und seiner Erfahrung gewährleisten wir einen hochwertigen Service.

- Vollständige Einhaltung des japanischen Zollrechts - Wir halten uns strikt an das japanische Zollrecht und kümmern uns um alle notwendigen Fragen zur Einhaltung der Einfuhrbestimmungen, einschließlich der HS-Code-Klassifizierung und der angemessenen Zollbewertung der nach Japan eingeführten Waren.

- Erfahrener und vertrauenswürdiger Partner - Da die Nachfrage nach unseren ACP-Dienstleistungen gestiegen ist, haben wir zahlreiche Kunden weltweit bedient und verzeichnen jährlich über 40 ACP-Kunden. Unsere Erfolgsbilanz spricht für unsere Glaubwürdigkeit. Eine Liste unserer Kunden finden Sie in unserem Abschnitt "Erfahrungen".

- Qualifizierter ACP-Dienstleister im Amazon SPN (Service Provider Network) - Wir sind ein offiziell anerkannter ACP-Dienstleister in Amazons Service Provider Network (SPN) in der Kategorie Trade Compliance.

Unsere Kunden

Logistikunternehmen mit Kooperationserfahrung

Hier finden Sie eine Liste unserer Partner-Logistik- und Speditionsunternehmen, mit denen wir bereits erfolgreich zusammengearbeitet haben. Bitte beachten Sie, dass diese Liste keinen Anspruch auf Vollständigkeit erhebt, da wir für die Zusammenarbeit mit allen Logistik- und Speditionsunternehmen offen sind. Als Anwälte für Zollverfahren (ACP) vertreten wir gebietsfremde Kunden (IOR) und koordinieren die Zusammenarbeit mit diesen Logistikunternehmen, die den Transport von Waren nach und aus Japan abwickeln.