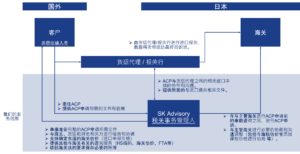

基本程序

对于进口并向日本客户销售货物的非居民实体(A公司),标准程序包括三个步骤:

- A公司进口货物时,向海关缴纳进口关税的10%。 <向海关支付

- 从日本客户处获得JCT,当A公司销售货物时,为销售价格的10%。

- 提交JCT纳税申报表,并定期向税务局支付(2)-(1)的差额。

为什么进口商很重要?

需要注意的是,只有进口商才能在报税时扣除进口消费税。(=从(2)中扣除上述(1))

如果A公司使用其他公司作为IMPORTER,那么A公司就不能进行上述(3)。A公司必须向税务局支付(2)的全部金额。

但是,如果A公司使用海关手续代理人(ACP)进口货物,则成为进口商,可以在JCT报税时扣除进口消费税。在这种情况下,A公司只需向税务局支付从客户收取的JCT与进口JCT(2)-(1)之间的差额。

委托税务会计师事务所作为税务代表/税务代理人

除了利用ACP以外,在日本进行纳税申报时(3),公司A必须指定一名税务代表。税务代表将代表非居民实体向税务局办理JCT税务登记和JCT申报。SK咨询可以为您介绍作为税务代表的合作税务会计公司。

检查是否需要报税以及公司是否为免税企业

非居民和外国公司的纳税义务

首先,在上述第 2 步中从客户处收到的消费税基本上应向国税(税务局)缴纳。 消费税是针对日本国内的资产转让征收的,因此,即使是非居民和外国公司,如果在日本国内转让资产,也需要缴纳消费税。

在某些情况下,例如当一个实体是免税企业时,它不需要缴纳国税(税务局)。

但是,如果出现以下情况,则不能成为免税企业,必须申报消费税。

<不属于免税企业而必须申报消费税的典型例子

- 符合开具发票条件的企业

- 在纳税期间的基准期间(大致为前两年的财政年度),应税销售额超过 1 千万日元的企业。

- 在特定时期(例如,大致上指前一年的前六个月)应税营业额超过 1 千万日元的企业。

- 新成立的公司(包括特定新成立的公司),其资本或投资额在无基准期的纳税期内达到或超过 1 千万日元。

- 选择成为纳税企业的企业。

根据 2024 年 4 月修订的《消费税法》,就上述 4.项而言,如果外国公司在日本开始营业之日的资本金或出资额在 1,000 万日元以上(包括特定新设公司),则无论该外国公司何时在日本境外成立,该外国公司均应从在日本开始营业的年度起纳税。 现在,无论外国公司何时在国外成立,都应从在日本开始营业的年度起承担纳税义务,并且需要进行纳税申报(2024 年 10 月 1 日或之后开始的纳税期间生效)。

如果您是豁免实体

在豁免期内,新实体无需报税。只要您的实体拥有豁免资格,您只需

(1) 在进口货物时,缴纳进口关税价值的10%。

(2) 当您销售货物时,收取销售价格的10%。

仅此而已。您可以享受2)-1)的差额。

日本新发票制度

最近,许多公司注册了JCT(日本消费税),因为JCT的新发票系统将于2023年10月开始使用。新发票制度的概念与欧盟的增值税发票制度非常相似。

除非销售商(供应商)开具写有JCT号码的合格发票,否则您的日本客户不能申请进项税抵扣。要开具合格发票,卖方(供应商)必须是纳税实体并获得JCT号码。

在引入发票制度之前(2023年10月之前):

- 支付货物或服务对价的公司(=公司-B)能够扣除对价的进项JCT,无论供应商(发票开具者,=公司-A)是JCT应税公司还是非JCT应税公司。

- 无法确认供应商(=公司-A)是JCT应税公司还是非JCT应税公司。

引入发票制度后(2023年10月以后):

- 支付货物或服务对价的公司(=公司-B)只有在供应商(公司-A)拥有其发票注册号的情况下,才能扣除对价的JCT进项。

- B公司要求A公司开具合格发票。如果A公司不能提交合格发票,B公司将不再愿意从A公司购买。

**如果A公司只销售给消费者(而不是商业实体),则可能不要求A公司开具合格发票,因为消费者通常不会进行纳税申报。

一旦A公司(卖方/供应商)获得JCT发票注册号,即意味着该公司成为有义务定期进行JCT纳税申报的纳税实体。

日本海关制度的修订(明确进口商的重要性)

自 2023 年 10 月 1 日起,由于制度的修订,外国法人必须通过*ACP 海关管理人成为*IOR 进口商的情况越来越多(不允许其他人以名义成为进口商)。

例如,如果外国法律实体自己不成为*IOR进口商,而是名义上指定一个货代、报关行或其他第三方作为*IOR进口商,而这些第三方以任何方式都不参与交易,那么它很有可能不被承认为进口商,因此必须小心谨慎。

鉴于修正案的性质(进口商的定义),基本上,能够成为进口商的人必须是以下情况之一。

(1) 通过海外卖方和日本买方之间的正常销售交易进口(进口交易):收货人等。

(2) 以(1)以外的形式进口:

在进口申报时 “有权在进口后处置货物的人”,或

实施进口行为的人(见下文示例)。

- 在根据租赁合同进口货物的情况下,租用和使用货物的人。

- 以寄售为目的进口的货物,以寄售人(收货人)的名义销售。

- 为加工或修理而进口的货物是指经过加工或修理的货物

为销毁而进口的货物由销毁货物的人销毁。

我们的优势

- 海关/交易领域的专业:我们的代表(泽田)是持有报关员资格,拥有在国际贸易公司的实务经验,以及在全球四大咨询公司KPMG的海关/交易顾问经验,于2020年创立了SK Advisory。作为精通海关法的法律专家,我们提供细致和准确的服务。

- 英语和中文翻译:我们拥有丰富的海外经验,擅长使用英语进行沟通(包括英语会议),并得到客户的高度信任。我们还有能够使用中文沟通的员工,可以提供中文服务。

- 严格遵守法规:在遵守涉及进口的相关法律法规的前提下,我们将诚心诚意地履行业务。为客户代表与海关进行协商,确立适当的进口操作,以满足每个客户的需求。

- 税关事务管理人的丰富的业绩:我们过去已经作为税关事务管理人为众多境外公司的进出口提供了服务,所有客户都能够顺利进行进出口。我们每年大约注册50家ACP。(有关我们的详细业绩,请参考“业绩”页面)

- 强化其他合法物品的处理体制:与本公司及关联公司建立合作体制,使本公司能够作为化妆品(制药设备法)、电器材料安全法(PSE)规定产品、食品和餐具(食品卫生法)等合法物品的进口商和海关管理人。

- 亚马逊 SPN(Service Provider Network)认证 服务提供商:作为亚马逊 SPN 的认证服务提供商,我们提供税关事务管理人服务(税关事务管理人 / 贸易合规领域)。

税关事务管理人(ACP)服务

我们的基本业务(作为税关事务管理人主要提供的服务内容)

- 准备ACP申请所需的全部文件,并进行ACP注册

- 准备发票等进口相关文件

- 与海关、货运、报关行和其他相关方进行磋商和协调

- 确认合适的海关估价(进口申报价格)

- 确认税号(HS编码)、关税税率、海关估价、原产地等信息(事先告知等)

- 出口管制、安全贸易管制(包括确定是否符合清单规定、审查包括全面管制在内的交易、向经济产业省申请许可等)。

- 提供其他与海关有关的咨询服务

- 依据海关法的要求保存必要的账簿 等

※无论是在进口(将非居民作为进口商(IOR – Importer of Record))还是出口(将非居民作为出口商(EOR – Exporter of Record))的情况下,ACP税关事务管理人都可以提供相同的支持。

大致步骤

1. 确认报价单及签约:一旦收到必要信息(见下文),我们将立即提交报价。

2. 开始向海关申报ACP税务事务管理人:一般大约需要2周完成。

3. 首次发货和进口/出口开始:货运代理或报关行需要由客户自行安排。如果有需要的话,我们也可以介绍。

关于报价

请通过我们的联系页面与我们联系。为帮助我们了解您的要求并尽快提供报价,请向我们提供以下相关信息。:

– 进口货物的概要(商品链接 等)

– 单次进口的大致金额

– 进口频率

– 业务模式(亚马逊 / 乐天,B2B销售,向日本转移资产 等)

我们的客户

合作过的物流公司(例如)

海关管理人员的处理限制 – 由于我们强化了制度,合法货物也可以处理

医药品设备法》(包括化妆品)、《电气用品安全法》(PSE)、《消费品安全法》(PSC)、《食品卫生法》等法律法规要求进口商必须是日本居民(法人),这对办理业务造成了限制。

但是,我们与本公司及关联公司建立了合作伙伴制度,因此,我们可以作为进口商和海关办事处经理,处理化妆品、《电气用品安全法》(PSE)规定的产品、食品和餐具等合法物品。

虽然许多海关管理机构不处理合法物品,但我们现在能够处理上述合法物品,这已成为我们公司的优势。