税関事務管理人(ACP)とは?

税関事務管理人(ACP - Attorney for Customs Procedures)とは、日本に拠点を有しない外国法人(非居住者)に代わり、税関手続きを代理する専門家です。外国法人(非居住者)が日本に貨物を輸入する際、輸入者(IOR - Importer of Record)が必要ですが、国内に拠点を持たない外国法人は、自らを輸入者として手続きを行うことができません。しかし、ACPを任命すれば自らを輸入者として輸入手続きを進めることが可能となります。また、輸出においても同様に、ACPを利用することで外国法人でも輸出者(EOR - Exporter of Record)として手続きを進めることができます。

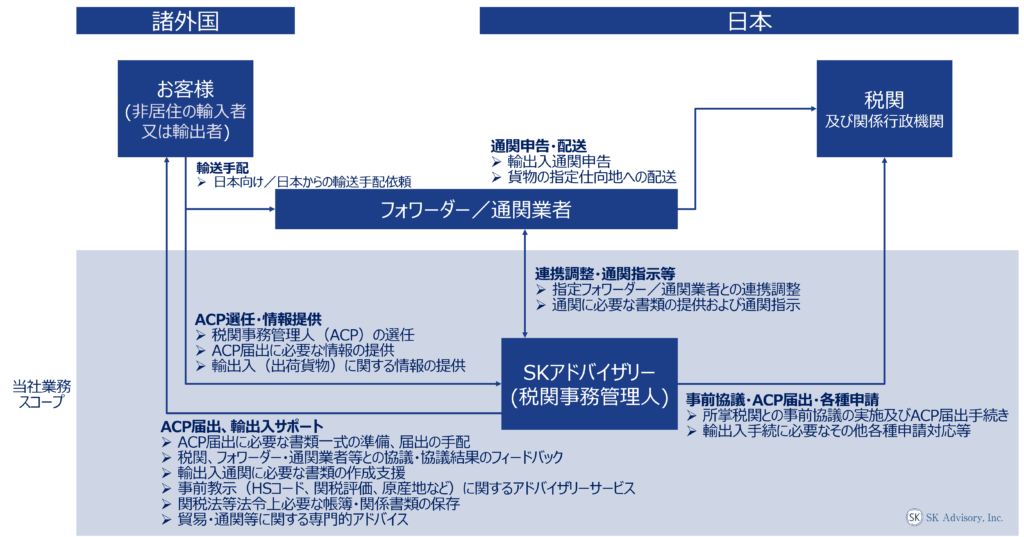

税関事務管理人は、輸出入社の代理として輸出入に必要な書類を準備し、税関やフォワーダー・通関業者等とコミュニケーションを取って調整を行う役割を担います。

私どもSKアドバイザリー株式会社は、税関事務管理人サービスの専門家集団として数多くの外国法人の輸出入手続きをサポートしています。

ご注意下さい

- 日本国内に事務所等を有しない外国法人等(非居住者)の輸入の場合、税関事務管理人(ACP)等を通じて輸入者(IOR)を適切に用意して輸入しなければ、貨物が税関で保留され、多大な遅延と費用が発生するリスクがあります。リスクを回避するために入念に準備して下さい。

- 関税関係法令に精通した経験豊富な税関事務管理人を利用して下さい。税関事務管理人を用いた非居住者/外国法人の輸出入は特殊な取扱いとなりますので、慣れていない通関業者も多く存在し、税関への説明がうまくいかず長期間留められているというトラブルも散見します。(税関は、輸入者・通関業者の説明に納得いかなければ輸入を許可しません。税関が納得するまで貨物は滞留します。)

- 関税関係法令に精通した税関事務管理人の実務専門家である当社を是非ご利用下さい。税関・通関士との直接協議などを通じて数々の問題を解決してきた豊富な実績を有します。当社が税関事務管理人としてサポートした顧客も200社を超えました。業界最前線の成果能力を以て対応いたします。

税関事務管理人(ACP)サービス

当社の税関事務管理人(ACP)サービスの概要は以下の通りです。

- 税関への税関事務管理人(ACP)届出に必要な書類一式の準備、届出作業

- インボイス等の輸入関係書類の準備

- 税関、物流会社/通関業者その他関係者との協議調整

- 適正な関税評価(輸入申告価格)の確認

- 税番(HSコード)、関税率、関税評価、原産地等の確認(事前教示等)

- 他法令規制物品の輸入支援 - 製品安全4法(PSE, PSE等)の国内管理人サービス、食品・食器等の輸入者支援など

- 輸出管理、安全保障貿易管理業務(リスト規制の該非判定、キャッチオール規制含む取引審査、経済産業省への許可申請等)

- その他関税関連に関するアドバイザリーサービス

- 関税法上必要な帳簿の保存 など

※ACP 税関事務管理人を利用することで、輸入(非居住者を輸入者(IOR - Importer of Record)とする)及び輸出(非居住者を輸出者(EOR - Exporter of Record)とする)のいずれのケースにおいても同様にサポート可能です。

税関事務管理人サービスご利用の大まかな流れ

- 見積書確認~契約締結

必要情報(下記参照)をご提供いただき次第、速やかに御見積書を提出いたします。御見積内容に双方合意後、業務委託契約書を締結いたします。 - 税関への税関事務管理人(ACP)の届出開始

税関での税関事務管理人(ACP)の届出手続を開始いたします。通常、手続は概ね2週間程度で完了します。 - 初回出荷、輸出入の開始

必要な手続完了後、初回出荷および輸出入を開始いただけます。物流会社および通関業者はクライアント様にてご手配ください。ご希望があれば、当社より信頼できるパートナーをご紹介することも可能です。

お見積りについて

まずはお問い合わせページよりご連絡ください。

以下の情報をご提供いただけましたら、迅速に御見積書を提出いたします。

- 輸出入貨物の概要(商品紹介ウェブサイトのリンク等)

- 1回あたりの輸出入金額の概算規模

- 輸出入の頻度

- ビジネスモデル(Amazon/楽天販売、B2B販売、委託販売(Consignment)、データセンターへの機器搬入、自社資産の日本への移転等)

- その他、日本において輸出入者が存在しないご事情等がございましたらご説明ください。

Contact

お問い合わせ

こちらのお問い合わせフォームよりご連絡をお願いいたします

当社の特長

当社は、通関と税務の交差点にある複雑な課題にも精通しており、両面から実務的にご支援できることが、他社にはない大きな強みです。

関税と国税の密接な関係を的確に理解し、包括的に対応することは、国際取引において極めて重要です。

実績 - 税関事務管理人サービス

これまでに、世界40カ国以上・200社超のお客様(主に外国法人)の日本での輸出入を支援してまいりました。

消費税の納税管理人とは? なぜ必要なのか?

日本の消費税(JCT - Japan Consumption Tax)の納税義務のある外国法人(非居住者等)は、日本国内で税務手続きを代理する「JCT 納税管理人」の選任が法的に義務付けられています。

たとえば、外国法人が日本の顧客に対して商品を販売する場合、通常その売上に対して10%の消費税を受け取ります。この消費税は、原則として日本の国税(税務署)に申告納付する必要があります(ただし、免税事業者に該当する場合を除く)。

消費税の納税義務がある、または自ら課税事業者又は適格請求書発行事業者として登録した場合には、日本国内に拠点がない外国法人でも、税務申告を行うために納税管理人の選任が必須です。

消費税の納税申告をする際に、輸入時に支払った輸入消費税につき、売上にかかる受け取った消費税と相殺(仕入税額控除)することが可能です。輸入時の消費税の方が売上により受け取った消費税より方が多ければ差額は還付されることになりますし、売上にかかる消費税の方が多ければ、仕入税額との差額を納付することになります。

※「税関事務管理人(ACP)」は、税関手続きのための代理人ですから、国税(税務署)手続きのための代理人を別途定める必要があるということになります。

当社の消費税・納税管理人サービスについて

SKアドバイザリー株式会社では、税関手続きを代理する「税関事務管理人(ACP)」と、消費税の国税(税務署)手続きを代理する「納税管理人(JCT Tax Representative)」を包括的にサポートする「ワンストップサービス」を提供いたします。

提携する信頼性の高いパートナー税理士との連携により、当社が税関事務管理人としての業務を担うとともに、税理士と綿密に情報共有・連携を行うことで、輸入時に支払った消費税の適正な控除・還付を実現させます。

当社の強み

- 関税・貿易分野における高い専門性:SKアドバイザリー株式会社は、関税・貿易の法律と実務に精通したプロフェッショナル集団です。代表の澤田は通関士資格を有し、貿易会社での実務経験と、世界4大ファームであるKPMG(KPMG税理士法人)での関税コンサルティング経験を経て2020年に独立。関税法を軸とした確かな知識と経験に基づき、丁寧かつ的確なサポートを提供します。また、澤田は世界銀行のビジネス環境調査プロジェクトにおいて、税関・国際貿易分野(日本)の外部専門家を務めています。

- 税関事務管理人および消費税の納税管理人のワンストップ対応:信頼できるパートナー税理士と連携し、税関手続きの代理人(税関事務管理人<ACP>)と国税・税務署での消費税手続きの代理人(消費税の納税管理人<JCT Tax Representative>)の両方を包括的にサポートすることができます。

- 関係法令コンプライアンスの徹底:輸出入に係る関係法令の遵守を最優先に取り組んでいます。税関等当局との協議相談をクライアントに代わり実施し、適正な輸出入オペレーション構築を支援します。

- 英語・中国語でのコミュニケーション:英語でのコミュニケーション(英語会議のファシリテーション含む)を得意とし、クライアントからの厚い信頼を得ています。中国語でのコミュニケーションができるスタッフも揃えています。

- 豊富な実績と信頼:年間100社程度の税関事務管理人の登録を行い、ほぼ全てのクライアントが問題無く輸出入を実施できています。

- 他法令物品対応の体制強化:当社および関係会社とのパートナーシップ体制を構築し、化粧品(薬機法)、電気用品安全法(PSE)規制製品、食品および食器(食品衛生法)などの法令物品についても輸入者・税関事務管理人としての対応が可能となりました。

- Amazon SPN (Service Provider Network) 公認 サービスプロバイダー:Amazon SPN の公認サービスプロバイダーとして、税関事務管理人サービスを提供しています。(税関事務管理人/貿易コンプライアンス分野)

Contact

お問い合わせ

こちらのお問い合わせフォームよりご連絡をお願いいたします

日本税関の制度改正(輸入者の意義の明確化)

2023年10月1日からの制度改正により、*ACP 税関事務管理人を利用して外国法人自らが*IOR 輸入者にならなければならない(他の者を名義上だけ輸入者とすることは認めない)ケースが増えています。

例えば、外国法人自らがIOR 輸入者とならずに、何ら売買にも関与しないフォワーダー・通関業者その他第三者をIOR 輸入者に名義上仕立てている場合、輸入者として認められない可能性が高く、注意が必要です。

改正の内容(輸入者の定義)を踏まえると、基本的に輸入者になれる者は以下のいずれかである必要があります。

(1) 通常の海外の売手と日本の買手による売買取引(輸入取引)による輸入:荷受人等

(2) (1)以外の形態で輸入する場合:

- 輸入申告時点において、「輸入後の貨物の処分権限を有する者」 又は、

- 「輸入の目的たる行為を行う者(以下例示)」

・ 賃貸借契約に基づき輸入される貨物は、当該貨物を賃借して使用する者

・ 委託販売のために輸入される貨物は、当該貨物の販売の委託を受けて自己(受託者)の名義をもって販売する者

・ 加工・修繕のために輸入される貨物は、当該貨物を加工・修繕する者

・ 滅却するために輸入される貨物は、当該貨物を滅却する者

*本改正において、「処分権限を有する者」が輸入者の意義として明確に位置付けられた点は、特筆すべき変更といえます。ここでいう「処分権限」とは、関税関係法令に明文の定義規定はないものの、税関への確認によれば、「貨物を国内に引き取った後に当該貨物をいかに取り扱うかを決定する権限であり、例えば、当該貨物を販売するか否か、または売買契約に合意するか否かを決定する権限等」を意味します。

*ACP = Attorney for Customs Procedures *IOR = Importer of Record

改正の内容(2023年10月1日施行)

輸入者の定義

(1) 輸入取引により輸入される貨物については、関税法基本通達6-1⑴に規定する「貨物を輸入する者」と同様とする。・・(通常の海外の売手と日本の買手による売買取引により輸入された場合の荷受人等)

(2) 上記以外の場合には、輸入申告の時点において、国内引取り後の輸入貨物の処分の権限を有する者をいい、その者以外に輸入の目的たる行為を行う者がある場合にはその者を含むものとする。

輸入の目的たる行為を行う者の例示

・ 賃貸借契約に基づき輸入される貨物は、当該貨物を賃借して使用する者

・ 委託販売のために輸入される貨物は、当該貨物の販売の委託を受けて自己(受託者)の名義をもって販売する者

・ 加工・修繕のために輸入される貨物は、当該貨物を加工・修繕する者

・ 滅却するために輸入される貨物は、当該貨物を滅却する者

消費税コンプライアンス

消費税の取扱い(輸入消費税の支払い、顧客からの売上消費税の受取り、消費税の確定申告等)を適切に理解していないと、多大なコスト負担となる可能性があります。とても重要な論点ですので良くご理解の上、最適なビジネスモデルを御検討下さい。

※本記事は、日本に拠点を有しない海外事業者(非居住者)による輸入を検討している方々に大まかな概要を説明することを目的とするものであり、個別企業の詳細な消費税の法的取扱い等については税理士のアドバイスを受ける必要があります。

基本的な流れ(消費税の取扱い)

日本に拠点を有さない外国法人(非居住者)が日本へ輸入、その後販売を行う場合の消費税の取扱いは、大まかに以下3ステップで示すことができます。

- 輸入時 - 輸入消費税(輸入申告価格の10%)を税関に納付 ・・ ACP 税関事務管理人がサポート

- 販売時 - 顧客から消費税(売上の10%)を取得

- 確定申告(通常、年次) - 顧客から預かった消費税 (2) から輸入時に支払った輸入消費税 (1) 及びその他仕入に係る消費税の仕入税額控除をし、その差額を税務署に納付又は還付 ・・ Tax Representative 納税管理人(税理士)がサポート

※税関事務管理人 ACPを利用して自らが輸入者となっていないと仕入税額控除や還付はできませんのでご留意願います。

他の会社がIOR 輸入者になってしまっている場合、

(1)の仕入税額控除はできないまま

(2)受取消費税を国税(税務署)に納付しなければならず、多大なコスト負担となります。

消費税の免税事業者であれば、1及び2のプロセスで完了です。消費税の納税義務のある課税事業者(インボイス登録事業者である場合を含む)ば、1,2に続いて3(消費税の申告)の手続きが必要になります。

ステップ3の確定申告において、1.の支払消費税が2.の仮受消費税を上回る場合は差額「還付」、2.の仮受消費税が1.の支払消費税を上回る場合は差額「納付」という考え方となります。

※2024年の消費税法改正により、資本金等の額が1,000万円以上の外国法人に対する納税義務が厳格化され、免税事業者として扱われるケースは大幅に減少しています。

自社が輸入者になることは重要?

とても重要です。税関事務管理人を利用して自らが輸入者(IOR)になっていないと、ステップ3の消費税の申告時に仕入税額控除ができません。

ステップ1の支払消費税を控除できず、2で受け取った消費税全額全額を税務署に納付しなければなりません。

還付は実現しません。

極めて大きなコスト負担となりますので、他の会社を輸入者にしないようご注意下さい。

確定申告の要否、免税事業者であるかどうかの確認

非居住者・外国法人の納税義務

まず、上記ステップ2において顧客から受け取る消費税は、基本的には国税(税務署)に納付すべきものとなります。消費税は、事業者が国内において行った資産の譲渡等を課税の対象としていますので、非居住者・外国法人であっても日本国内において資産の譲渡等を行った場合には消費税の課税対象となり、納税義務が生じます。

免税事業者等である場合で、国税(税務署)に納付しなくてもよいケースもあります。

しかし、例えば以下いずれかに該当する場合は、免税事業者となることはできず、消費税の申告を要します。

免税事業者とならず消費税の申告を要する代表例

- インボイス適格請求書発行事業者

- 課税期間に係る基準期間(大まかに言うと2年前の事業年度)の課税売上高が1,000万円を超える事業者

- 特定期間(大まかに言うと前年度の最初の6ヵ月等)の課税売上高が1,000万円を超える事業者

- 資本金又は出資の金額が1,000万円以上である新設法人(特定新規設立法人を含む)の基準期間のない課税期間

- 資本金又は出資の金額が1,000万円以上である外国法人で基準期間がないものとみなされた事業年度(2024年10月1日以後に開始する課税期間) ※

- 課税事業者の選択を行った事業者

※2024年の消費税法改正において、外国法人が日本において事業を開始した場合の納税義務の免除の特例の見直しが行われ、厳格化されています。

事業年度の「基準期間がない」法人のうち、その事業年度の開始の日における資本金の額又は出資の金額が1,000万円以上である法人は、当該事業年度に含まれる各課税期間の納税義務は免除されません。

2024年の改正により、その事業年度の基準期間がある外国法人(例えば、既に設立されていたが主に日本国外で活動していた外国法人)が、当該基準期間の末日の翌日以後に、日本国内において課税資産の譲渡等に係る事業を開始した場合には、当該事業年度は基準期間がないものとみなすこととされました(2024年10月1日以後に開始する課税期間から適用)。

「基準期間がないものとみなす」ということは、資本金の額又は出資の金額が1,000万円以上であれば、その基準期間がないとみなされた事業年度から納税義務が生じ、消費税の申告が必要となります。

この改正により、多くの外国法人が、日本で事業を開始した初年度から消費税の納税義務が生ずることとなるため、日本に事務所等を有さない外国法人は納税管理人を定めて消費税の申告を開始する必要があります。

上記は基本的な考え方を説明するものであり、個々の会社様の消費税の納税義務判定は税理士への相談が必要です。

Contact

お問い合わせ

こちらのお問い合わせフォームよりご連絡をお願いいたします

免税事業者でも還付を受けられる?

課税事業者になりステップ3の確定申告が必要です。「課税事業者選択届出書」を税務署に提出して敢えて課税事業者となることで、確定申告を行い、支払った輸入消費税分の還付を受けるという手段も考えられます。支払消費税がステップ2.の受取消費税を上回る等の背景がある場合に検討されます。なお、税関事務管理人 ACPを利用して自らが輸入者となっていないと仕入税額控除や還付はできませんのでご留意願います。

インボイス適格請求書発行事業者になった方がよい?

ケースバイケースなので個別に相談頂きたいポイントではありますが、ざっくり言えば、B2Bで顧客が法人である場合にはインボイス適格請求書発行事業者になった方が良く(なぜなら、法人は消費税申告を行い、その際に適格インボイスでないと仕入税額控除ができなくなるため)、B2Cで顧客が一般消費者しかいないのであればインボイス適格請求書発行事業者になる必要性はやや下がります(一般消費者は消費税の確定申告をしない方が殆どなので)。

あまり制度をよく理解しないままインボイス登録事業者になっている会社も多いように見受けられます。登録事業者になれば、確定申告が義務となります。適切な専門家からアドバイスを得るようになさって下さい。

納税管理人・税理士のサポートは必要?

日本国内において非居住者が税務署手続き(上記のステップ3)をするには、納税管理人(Tax Representative)の選任が必要です。税関事務管理人(ACP)が税関手続き、納税管理人が国税(税務署)対応をすることとなります。税理士法では以下の業務は税理士の独占業務とされています。実質的に税理士でないと納税管理人の業務遂行は困難なことから、税理士のサポートが必要となります。

【税理士独占業務】

- 税務書類の作成

- 税務代理

- 税務相談

当社では、国際税務に精通した提携パートナー税理士と連携し、納税管理人としての対応を手配いたします。

Contact

お問い合わせ

こちらのお問い合わせフォームよりご連絡をお願いいたします