更新 2024年5月1日 by SKアドバイザリー株式会社

2023年10月から開始の2つの新制度に関する改めての情報発信です。

各々、税関と国税の異なる新制度では有るため分けて整理する必要が有りますが、関連付けて理解すべきポイントも有りますのでそこも踏まえて説明いたします。

税関の制度変更 (輸入者の意義の明確化)

1つ目は、税関の制度変更です。

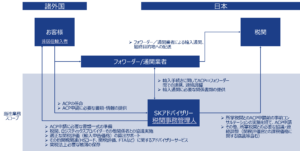

2023年10月1日からの制度改正により、*ACP 税関事務管理人を利用して外国法人自らが*IOR 輸入者にならなければならない(他の者を名義上だけ輸入者とすることは認めない)ケースが増えています。

例えば、外国法人自らがIOR 輸入者とならずに、何ら売買にも関与しないフォワーダー・通関業者その他第三者をIOR 輸入者に名義上仕立てている場合、輸入者として認められない可能性が高く、注意が必要です。

改正の内容(輸入者の定義)を踏まえると、基本的に輸入者になれる者は以下のいずれかである必要があります。

(1) 通常の海外の売手と日本の買手による売買取引(輸入取引)による輸入:荷受人等

(2) (1)以外の形態で輸入する場合:

- 輸入申告時点において、「輸入後の貨物の処分権限を有する者」 又は、

- 「輸入の目的たる行為を行う者(以下例示)」

・ 賃貸借契約に基づき輸入される貨物は、当該貨物を賃借して使用する者

・ 委託販売のために輸入される貨物は、当該貨物の販売の委託を受けて自己(受託者)の名義をもって販売する者

・ 加工・修繕のために輸入される貨物は、当該貨物を加工・修繕する者

・ 滅却するために輸入される貨物は、当該貨物を滅却する者

同改正に至った背景としては、一例では有りますが、関税法に対する知識の乏しい、或いはコンプライアンス意識の低い外国法人及び輸入者代行業者が連携し、あたかも売買取引があるかのように製造原価程度の低価インボイス等を用いるなどして輸入時に支払う関税・消費税を適切に払わない事案が多発していたという問題があります。これを是正するために、外国法人には真の輸入者として税関事務管理人を用いることを推奨しています。税関事務管理人を用いる場合は、必ず、その商物流取引詳細を税関に対して説明しなければならず、その上で適切な輸入申告価格の設定が義務付けられます。

輸入申告価格は、関税定率法という法律に則り、多くのケースでは、国内販売(予定)価格から一定の国内費用を控除する方式が適用されます。しかし当社の見解としては、あまり輸入申告価格に関して心配しなくて良いと考えています。なぜなら、国際比較では日本は関税率が低いですし、輸入消費税はその名の通り「最終消費者が負担すべき税」なのです。確かに輸入者は輸入時に10%の消費税を支払う必要がありますが、販売時に顧客から回収できますし、また税務署に申告をすれば結局はイッテコイ(仮払消費税が多ければ還付、仮受消費税が多ければ納付するだけ)なので本来コスト負担になる性格のものではない間接税なのです。(なお、「輸入者」にならないと(販売者たる外国法人は輸入時の支払)消費税の仕入税額控除はできないため、その意味でも税関事務管理人を用いて自らが「輸入者」になることが必要になります。それから、税務署への消費税申告を行うには税理士に納税管理人を依頼いただく必要があります。税関手続きは税関事務管理人に、国税/税務署対応は納税管理人(税理士)に依頼するということになります。)

当社はプロフェッショナルの税関事務管理人として、スムーズに輸入通関できるように税関と事前相談して輸入申告価格その他重要なポイントを抑えていきます。これまで数多くの輸出入案件のサポートを行ってきましたが、一度も通関できなかったことは有りません。安心して御任せいただければと存じます。

【関連記事等】

【ご注意下さい】

- 日本国内に事務所等を有しない外国法人等(非居住者)の輸入の場合、税関事務管理人(ACP)等を通じて輸入者(IOR)を適切に用意して輸入しなければ、貨物が税関で保留され、多大な遅延と費用が発生するリスクがあります。リスクを回避するために入念に準備して下さい。

- 税関事務管理人が必要な場合、関税関係法令に精通した経験豊富な税関事務管理人を利用して下さい。税関事務管理人を用いた非居住者/外国法人の輸出入は特殊な取扱いとなりますので、慣れていない通関業者も多く存在し、税関への説明がうまくいかず長期間留められているというトラブルも散見します。(税関は、輸入者・通関業者の説明に納得いかなければ輸入を許可しません。税関が納得するまで貨物は滞留します。)

- 関税関係法令に精通した税関事務管理人の実務専門家である当社を是非ご利用下さい。税関・通関士との直接協議などを通じて数々の問題を解決してきた豊富な実績を有します。当社が税関事務管理人としてサポートした顧客も100社を超えました。業界最前線の成果能力を以て対応いたします。

消費税のインボイス制度導入(国税の制度変更)

2つ目は、国税の制度変更です。

2023年10月の消費税インボイス制度導入に伴い、数多くの海外企業が消費税のインボイス発行事業者となっています。

日本の顧客(買い手)側が消費税の申告をする際に、仕入(売り手)側への支払消費税について仕入税額控除の適用を受けるためには、インボイス発行登録事業者からの仕入インボイスでないといけません。これが、数多くの海外企業(売り手側)がインボイス登録事業者となっている背景です。

さて、(売り手側である海外企業が)インボイス発行事業者になるということは自動的に消費税の課税事業者になりますので、税務署への消費税の申告が継続して必要となります。そのことをよくご理解いただいたうえで、貴社の販売先が(通常、消費税申告を行わない)消費者であるB2Cのビジネスモデルなのか、(通常、消費税申告を行う)企業に対する販売をされているB2Bであるのかを考慮し、インボイス登録事業者になるかどうか検討なさって下さい。

日本に拠点を有さない外国法人(非居住者)が日本へ輸入、その後販売を行う場合の消費税の取扱いは、大まかに以下3ステップで示すことができます。

- 輸入時 – 輸入消費税(輸入申告価格の10%)を税関に納付 ・・ ACP 税関事務管理人がサポート

- 販売時 – 顧客から消費税(売上の10%)を取得

- 確定申告(通常、年次) – 顧客から預かった消費税 (2) から輸入時に支払った輸入消費税 (1) 及びその他仕入に係る消費税の仕入税額控除をし、その差額を税務署に納付又は還付 ・・ Tax Representative 納税管理人(税理士)がサポート

※税関事務管理人 ACPを利用して自らが輸入者となっていないと仕入税額控除や還付はできませんのでご留意願います。他の会社がIOR 輸入者になってしまっている場合、(1)の仕入税額控除はできないまま(2)受取消費税を国税(税務署)に納付しなければならず、多大なコスト負担となります。

消費税の免税事業者であれば、1及び2のプロセスで完了です。消費税の納税義務のある課税事業者(インボイス登録事業者である場合を含む)ば、1,2に続いて3(消費税の申告)の手続きが必要になります。

ステップ3の確定申告において、1.の支払消費税が2.の仮受消費税を上回る場合は差額「還付」、2.の仮受消費税が1.の支払消費税を上回る場合は差額「納付」という考え方となります。

自社が輸入者になることは重要?

とても重要です。税関事務管理人を利用して自らが輸入者(IOR)になっていないと、ステップ3の消費税の申告時に仕入税額控除ができません。ステップ1の支払消費税を控除できず、2で受け取った消費税全額全額を税務署に納付しなければなりません。還付は実現しません。極めて大きなコスト負担となりますので、他の会社を輸入者にしないようご注意下さい。

【関連記事等】

- 輸入時に支払う消費税・顧客から預かる消費税

- 消費税のインボイス制度の影響、税関事務管理人(ACP)を用いた輸入のメリット

- 国税速報 実質的輸入者と輸入申告名義人に係る輸入消費税の取扱い

- 国税庁ホームページ 輸入手続を委託した場合の仕入税額控除の取扱いについて

※本記事は、日本に拠点を有しない海外事業者(非居住者)による輸入を検討している方々に大まかな概要を説明することを目的とするものであり、個別企業の詳細な消費税の法的取扱い等については税理士のアドバイスを受ける必要があります。

税関事務管理人(ACP)サービス

基本業務スコープ(税関事務管理人としてサポートさせていただく主な業務内容)

- 税関への税関事務管理人(ACP)届出に必要な書類一式の準備、届出作業

- インボイス等の輸入関係書類の準備

- 税関、物流会社/通関業者その他関係者との協議調整

- 適正な関税評価(輸入申告価格)の確認

- 税番(HSコード)、関税率、関税評価、原産地等の確認(事前教示等)

- 輸出管理、安全保障貿易管理業務(リスト規制の該非判定、キャッチオール規制含む取引審査、経済産業省への許可申請等)

- その他関税関連に関するアドバイザリーサービス

- 関税法上必要な帳簿の保存 など

※ACP 税関事務管理人を利用することで、輸入(非居住者を輸入者(IOR – Importer of Record)とする)及び輸出(非居住者を輸出者(EOR – Exporter of Record)とする)のいずれのケースにおいても同様にサポート可能です。

大まかなステップ

- 見積書確認~契約締結: 必要情報(下記参照)を頂いたらすぐに見積書提出いたします。

- 税関へのACP 税関事務管理人の届出開始: 概ね2週間程度で完了します。

- 初回出荷、輸出入の開始: フォワーダー/通関業者はクライアント側でご手配下さい。当社にて紹介することも可能です。

お見積りに関して

問い合わせページよりご連絡下さい。以下について御連絡いただきましたら迅速に御見積提出いたします。

- 輸入貨物の概要(商品紹介ウェブサイトのリンク等)

- 一回の輸入における、おおよその金額規模

- 輸入の頻度

- ビジネスモデル(Amazon/楽天、B2B販売、委託販売/Consignment、日本への資産移動など)

当社の強み

- 関税/貿易分野のプロフェッショナル:当社代表(澤田)は通関士有資格で、貿易会社における貿易実務経験、世界4大コンサルティングファームであるKPMGでの関税/貿易コンサルタント経験を経て、2020年にSKアドバイザリー株式会社を設立。関税関係法令に精通した法律専門家として、丁寧かつ適確なサポートを提供しています。

- 英語・中国語でのコミュニケーション:海外経験豊富で英語でのコミュニケーション(英語会議のファシリテーション含む)を得意とし、クライアントからの厚い信頼を得ています。中国語でのコミュニケーションができるスタッフも揃えており中国語対応も可能です。

- 関係法令遵守の徹底:輸入に係る関係法令の遵守の下、業務遂行に誠心誠意取り組みます。税関との協議相談をクライアントの代わりに行い、個々のクライアントの事情に合わせた適正な輸入オペレーションを確立します。

- 数多くの税関事務管理人サポート実績:これまで数多くの外国法人の輸出入に関して税関事務管理人として支援し、全てのクライアントが問題無く輸出入を実施できています。年間50社程度のACP登録を行っています。

- 他法令物品対応の体制強化:当社および関係会社とのパートナーシップ体制を構築し、化粧品(薬機法)、電気用品安全法(PSE)規制製品、食品および食器(食品衛生法)などの法令物品についても輸入者・税関事務管理人としての対応が可能となりました。

- Amazon SPN (Service Provider Network) 公認 サービスプロバイダー:Amazon SPN の公認サービスプロバイダーとして、税関事務管理人サービスを提供しています。(税関事務管理人/貿易コンプライアンス分野)

お見積りに関して

問い合わせページよりご連絡下さい。

以下について御連絡いただきましたら迅速に御見積提出いたします。

- 輸入貨物の概要(商品紹介ウェブサイトのリンク等)

- 一回の輸入における、おおよその金額規模

- 輸入の頻度

- ビジネスモデル(Amazon/楽天、B2B販売、委託販売/Consignment、日本への資産移動など)

当社の御客様

協業実績のある物流会社(例)

消費税コンプライアンス

消費税の取扱い(輸入消費税の支払い、顧客からの売上消費税の受取り、消費税の確定申告等)を適切に理解していないと、多大なコスト負担となる可能性があります。とても重要な論点ですので良くご理解の上、最適なビジネスモデルを御検討下さい。

※本記事は、日本に拠点を有しない海外事業者(非居住者)による輸入を検討している方々に大まかな概要を説明することを目的とするものであり、個別企業の詳細な消費税の法的取扱い等については税理士のアドバイスを受ける必要があります。

基本的な流れ(消費税の取扱い)

日本に拠点を有さない外国法人(非居住者)が日本へ輸入、その後販売を行う場合の消費税の取扱いは、大まかに以下3ステップで示すことができます。

- 輸入時 – 輸入消費税(輸入申告価格の10%)を税関に納付 ・・ ACP 税関事務管理人がサポート

- 販売時 – 顧客から消費税(売上の10%)を取得

- 確定申告(通常、年次) – 顧客から預かった消費税 (2) から輸入時に支払った輸入消費税 (1) 及びその他仕入に係る消費税の仕入税額控除をし、その差額を税務署に納付又は還付 ・・ Tax Representative 納税管理人(税理士)がサポート

※税関事務管理人 ACPを利用して自らが輸入者となっていないと仕入税額控除や還付はできませんのでご留意願います。他の会社がIOR 輸入者になってしまっている場合、(1)の仕入税額控除はできないまま(2)受取消費税を国税(税務署)に納付しなければならず、多大なコスト負担となります。

消費税の免税事業者であれば、1及び2のプロセスで完了です。消費税の納税義務のある課税事業者(インボイス登録事業者である場合を含む)ば、1,2に続いて3(消費税の申告)の手続きが必要になります。

ステップ3の確定申告において、1.の支払消費税が2.の仮受消費税を上回る場合は差額「還付」、2.の仮受消費税が1.の支払消費税を上回る場合は差額「納付」という考え方となります。

自社が輸入者になることは重要?

とても重要です。税関事務管理人を利用して自らが輸入者(IOR)になっていないと、ステップ3の消費税の申告時に仕入税額控除ができません。ステップ1の支払消費税を控除できず、2で受け取った消費税全額全額を税務署に納付しなければなりません。還付は実現しません。極めて大きなコスト負担となりますので、他の会社を輸入者にしないようご注意下さい。

確定申告の要否、免税事業者であるかどうかの確認

非居住者・外国法人の納税義務

まず、上記ステップ2において顧客から受け取る消費税は、基本的には国税(税務署)に納付すべきものとなります。消費税は、事業者が国内において行った資産の譲渡等を課税の対象としていますので、非居住者・外国法人であっても日本国内において資産の譲渡等を行った場合には消費税の課税対象となり、納税義務が生じます。

免税事業者等である場合で、国税(税務署)に納付しなくてもよいケースもあります。

しかし、例えば以下いずれかに該当する場合は、免税事業者となることはできず、消費税の申告を要します。

<免税事業者とならず消費税の申告を要する代表例>

- インボイス適格請求書発行事業者

- 課税期間に係る基準期間(大まかに言うと2年前の事業年度)の課税売上高が1,000万円を超える事業者

- 特定期間(大まかに言うと前年度の最初の6ヵ月等)の課税売上高が1,000万円を超える事業者

- 資本金又は出資の金額が1,000万円以上である新設法人(特定新規設立法人を含む)の基準期間のない課税期間

- 課税事業者の選択を行った事業者

※2024年4月の消費税法等改正に伴い、上記4.に関して、外国法人が日本国内において事業を開始した日における資本金の額又は出資の金額が1,000万円以上である場合(特定新規設立法人を含む)、その外国法人の国外における設立時期にかかわらず、その日本国内において事業を開始した年度から納税義務が生じ、申告を要することとなりました(2024年10月1日以後に開始する課税期間から適用)。

※上記は基本的な考え方を説明するものであり、個々の会社様の消費税の納税義務判定は税理士への相談が必要です。

免税事業者でも還付を受けられる?

課税事業者になりステップ3の確定申告が必要です。「課税事業者選択届出書」を税務署に提出して敢えて課税事業者となることで、確定申告を行い、支払った輸入消費税分の還付を受けるという手段も考えられます。支払消費税がステップ2.の受取消費税を上回る等の背景がある場合に検討されます。なお、税関事務管理人 ACPを利用して自らが輸入者となっていないと仕入税額控除や還付はできませんのでご留意願います。

インボイス適格請求書発行事業者になった方がよい?

ケースバイケースなので個別に相談頂きたいポイントではありますが、ざっくり言えば、B2Bで顧客が法人である場合にはインボイス適格請求書発行事業者になった方が良く(なぜなら、法人は消費税申告を行い、その際に適格インボイスでないと仕入税額控除ができなくなるため)、B2Cで顧客が一般消費者しかいないのであればインボイス適格請求書発行事業者になる必要性はやや下がります(一般消費者は消費税の確定申告をしない方が殆どなので)。

あまり制度をよく理解しないままインボイス登録事業者になっている会社も多いように見受けられます。登録事業者になれば、確定申告が義務となります。適切な専門家からアドバイスを得るようになさって下さい。

納税管理人・税理士のサポートは必要?

日本国内において非居住者が税務署手続き(上記のステップ3)をするには、納税管理人(Tax Representative)の選任が必要です。税関事務管理人(ACP)が税関手続き、納税管理人が国税(税務署)対応をすることとなります。税理士法では以下の業務は税理士の独占業務とされています。実質的に税理士でないと納税管理人の業務遂行は困難なことから、税理士のサポートが必要となります。

【税理士独占業務】

- 税務書類の作成

- 税務代理

- 税務相談

当社では、国際税務に強い提携パートナーの税理士とともにサポートいたします。

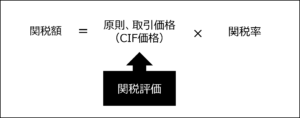

輸入申告価格はどのように計算すればよいか?(関税評価の考え方)

税関事務管理人(ACP)のお客様は、通常、日本に居住/主たる事業所等を有しない個人・外国法人(非居住者)です。ACPを利用した非居住者の輸入時において、関税評価の観点ではどのように考え、課税価格を決定すべきなのでしょうか。

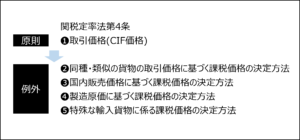

課税価格決定の原則は、輸入貨物の輸入取引における「取引価格(CIF価格)」によることになっています。しかしこの原則は、非居住者自らが輸入する場合には利用することができません。(日本に拠点を有する者が買手となる売買取引がある場合にのみ「輸入取引」が成立しますので、日本に拠点を有しない非居住者が単に資産を日本に移動するのは「輸入取引」とはなりません)

そのような場合には、原則的考え方に基づき課税価格を決定することができないため、「課税価格の決定の原則の例外(以下、❷以降)」に規定されている方法により課税価格を決定していくことになります。

どのような方法によるかと言うと、例えば、国内販売価格からの逆算(逆算方式)や、製造原価からの積算(積算方式)といった方法があります。輸入時点で販売されていないとしても、販売予定価格が有るのであれば同販売予定価格を用いた算出方法が尊重されるでしょう。

具体的にどの方法を用いるのが適しているかは、個々のケースに応じて検討していく必要があります。通関時にトラブルにならないよう、必要に応じて税関とも協議を行い、適切な課税価格を設定しておくことがとても重要です。最近、非居住者輸入において不適切な申告価格が目立っており、税関の目線も厳しくなってきています。最悪の場合、貨物が通関できずに止まってしまい、多額の保管料を負担しなければならないといった事態も実際に発生していますので、細心の注意が必要です。

関税評価の考え方をしっかりと理解しているACPを任命されることをお勧めいたします。

税関事務管理人の取扱制限 – 当社体制強化により法令物品も対応可能に

一定の法令、例えば薬機法(化粧品含む)、電気用品安全法(PSE)、消費生活用製品安全法(PSC)、食品衛生法に関しては、輸入者が日本の居住者(法人)であることが求められており、取り扱いに制約が生じます。

しかしながら、当社および関係会社とのパートナーシップ体制を構築し、化粧品、電気用品安全法(PSE)規制製品、食品および食器などの法令物品についても、輸入者・税関事務管理人としての対応が可能となりました。

法令物品を取り扱っていない税関事務管理人も多い中、上記法令物品も対応できるようになったことは当社の強みであります。

税関事務管理人(ACP)の届出の手続き

税関事務管理人(ACP)制度を利用するにあたり、届出書(税関様式C第7500号)を所轄税関に提出する必要があります。届出書とともに提出が必要な他関連書類に、以下のようなものがあります。

- 委任状(又は、委任等の契約がある場合は、その契約の内容を明らかにする書類)

- 届出者の存在を確認する書類(海外の登記簿、住民票等)

- 税関事務管理人の存在を確認する書類(履歴事項全部証明書等)

- 商流・取引フロー図

- 輸入貨物の概要が分かるもの

- 輸入申告価格の決定方式(適宜、税関評価官と相談の上決定)

- BL、インボイス

- 帳簿保存要領

- 規制物品でないことの説明資料、など

提出先となる税関は貨物の到着港(申告官署)によって異なります。例えば成田空港、羽田空港であれば東京税関、横浜港であれば横浜税関といったような形です。

税関事務管理人(ACP)が提出書類を取りまとめ、税関に相談・届出の手続きを進めます。届出手続きとともに、貨物の税番(HSコード)、関税率、関税評価、原産地、他法令規制などの確認を行います。必要に応じ、税関の関係部門に事前教示を行い法令遵守に取り組むこともあります。

最近、非居住者輸入で申告価格が適正に算定されていないケースが多いという問題を受け、税関事務管理人の審査基準が厳しくなっています。関税・通関に精通し、関税評価にも理解のあるACPを任命されるよう十分ご留意下さい。

(関税法第 95 条、関税法施行令第84条、第85条、関税法施行規則第11条の2、関税法基本通達95-1、95-2、95-13、通関業法第2条、第3条)

税関事務管理人(ACP)の届出資格

税関事務管理人(ACP)は、日本に拠点を有する者であれば対応可能です。しかし、関税関係法令のプロフェッショナルでないと適正に対応することは難しいでしょう。輸入手続き・関税関係法令に関する正しい知見・実務経験がないと問題が起きてしまう可能性が高く、素人に依頼するのは御勧めしません。通関業法に抵触する法令違反も生じさせる可能性もあります。通関を適切に手続きを進めることができずに結局輸入通関が通らず、貨物を発送国に送り返されたという例もよく聞きます。勿論その場合、輸入できないどころか返送料、保管料等の不要なコストが発生します。そういったトラブルが発生したときの責任を負うリスクも生じます。

法令遵守して輸入するためには、税関事務管理人(ACP)が責任をもって輸入貨物の税番(HSコード)、関税率、関税評価(輸入申告価格)、原産地、他法令規制、帳簿保存義務(事後調査対応)などについて確認し、責任をもって税関各部門と協議する必要があります。

輸入に関する各種規制(関税法および他法令の規制)への対応、適正な納税を行うための関税評価(輸入申告価格)の算出および所管税関への評価申告対応、通関業法の独占業務を理解した上での通関業者との協業、消費税の申告まで見越した対応など・・、税関事務管理人に求められる責任・知見は多岐にわたります。

税関事務管理人 (ACP) おすすめ 情報:

食品衛生法の関連貨物(食品、食器類など)のACP 税関事務管理人/IOR 輸入者サービス

3-税関事務管理人の取扱制限 – 当社体制強化により法令物品も対応可能に

6-税関事務管理人が必要になるケース(Amazon, DDP取引など)

9-消費税のインボイス制度の影響、税関事務管理人(ACP)を用いた輸入のメリット

11-税関事務管理人の届出代行申請、輸出入の代行業務サポート