更新 2024年5月1日 by SKアドバイザリー株式会社

消費税は、事業者が国内において行った資産の譲渡等を課税の対象としていますので、非居住者・外国法人であっても日本国内において資産の譲渡等を行った場合には消費税の課税対象となり、納税義務が生じます。

免税事業者等である場合で、国税(税務署)に納付しなくてもよいケースもあります。

しかし、例えば以下いずれかに該当する場合は、免税事業者となることはできず、消費税の申告を要します。

<免税事業者とならず消費税の申告を要する代表例>

- インボイス適格請求書発行事業者

- 課税期間に係る基準期間(大まかに言うと2年前の事業年度)の課税売上高が1,000万円を超える事業者

- 特定期間(大まかに言うと前年度の最初の6ヵ月等)の課税売上高が1,000万円を超える事業者

- 資本金又は出資の金額が1,000万円以上である新設法人(特定新規設立法人を含む)の基準期間のない課税期間

- 課税事業者の選択を行った事業者

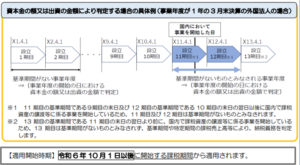

※2024年4月の消費税法等改正に伴い、上記4.に関して、外国法人が日本国内において事業を開始した日における資本金の額又は出資の金額が1,000万円以上である場合(特定新規設立法人を含む)、その外国法人の国外における設立時期にかかわらず、その日本国内において事業を開始した年度から納税義務が生じ、申告を要することとなりました(2024年10月1日以後に開始する課税期間から適用)。

※上記は基本的な考え方を説明するものであり、個々の会社様の消費税の納税義務判定は税理士への相談が必要です。

=====

消費税法等改正のお知らせ 令和6年4月

外国法人が国内において事業を開始した場合の納税義務の免除の特例の見直し

その事業年度の基準期間がない法人のうち、その事業年度の開始の日における資本金の額又は出資の金額が 1,000 万円以上である法人は、当該事業年度に含まれる各課税期間の納税義務が免除されません。また、資本金の額又は出資の金額が 1,000 万円未満であっても、当該事業年度開始の日において下記3の特定新規設立法人の要件を満たす法人は、当該各課税期間の納税義務が免除されません。

今般の改正により、その事業年度の基準期間がある外国法人が、当該基準期間の末日の翌日以後に、国内において課税資産の譲渡等に係る事業を開始した場合には、当該事業年度は基準期間がないものとみなすこととされました。

このため、当該事業年度の開始の日における資本金の額又は出資の金額が 1,000 万円以上である場合並びに資本金の額又は出資の金額が 1,000 万円未満であって下記3の特定新規設立法人の要件を満たす場合は、当該事業年度に含まれる各課税期間の納税義務が免除されないこととされました。

消費税コンプライアンス

消費税の取扱い(輸入消費税の支払い、顧客からの売上消費税の受取り、消費税の確定申告等)を適切に理解していないと、多大なコスト負担となる可能性があります。とても重要な論点ですので良くご理解の上、最適なビジネスモデルを御検討下さい。

基本的な流れ(消費税の取扱い)

日本に拠点を有さない外国法人(非居住者)が日本へ輸入、その後販売を行う場合の消費税の取扱いは、大まかに以下3ステップで示すことができます。

- 輸入時 – 輸入消費税(輸入申告価格の10%)を税関に納付 ・・ ACP 税関事務管理人がサポート

- 販売時 – 顧客から消費税(売上の10%)を取得

- 確定申告(通常、年次) – 顧客から預かった消費税 (2) から輸入時に支払った輸入消費税 (1) 及びその他仕入に係る消費税の仕入税額控除をし、その差額を税務署に納付又は還付 ・・ Tax Representative 納税管理人(税理士)がサポート

※税関事務管理人 ACPを利用して自らが輸入者となっていないと仕入税額控除や還付はできませんのでご留意願います。他の会社がIOR 輸入者になってしまっている場合、(1)の仕入税額控除はできないまま(2)受取消費税を国税(税務署)に納付しなければならず、多大なコスト負担となります。

消費税の免税事業者であれば、1及び2のプロセスで完了です。消費税の納税義務のある課税事業者(インボイス登録事業者である場合を含む)ば、1,2に続いて3(消費税の申告)の手続きが必要になります。

ステップ3の確定申告において、1.の支払消費税が2.の仮受消費税を上回る場合は差額「還付」、2.の仮受消費税が1.の支払消費税を上回る場合は差額「納付」という考え方となります。

自社が輸入者になることは重要?

とても重要です。税関事務管理人を利用して自らが輸入者(IOR)になっていないと、ステップ3の消費税の申告時に仕入税額控除ができません。ステップ1の支払消費税を控除できず、2で受け取った消費税全額全額を税務署に納付しなければなりません。還付は実現しません。極めて大きなコスト負担となりますので、他の会社を輸入者にしないようご注意下さい。

確定申告の要否、免税事業者であるかどうかの確認

非居住者・外国法人の納税義務

まず、上記ステップ2において顧客から受け取る消費税は、基本的には国税(税務署)に納付すべきものとなります。消費税は、事業者が国内において行った資産の譲渡等を課税の対象としていますので、非居住者・外国法人であっても日本国内において資産の譲渡等を行った場合には消費税の課税対象となり、納税義務が生じます。

免税事業者等である場合で、国税(税務署)に納付しなくてもよいケースもあります。

しかし、例えば以下いずれかに該当する場合は、免税事業者となることはできず、消費税の申告を要します。

<免税事業者とならず消費税の申告を要する代表例>

- インボイス適格請求書発行事業者

- 課税期間に係る基準期間(大まかに言うと2年前の事業年度)の課税売上高が1,000万円を超える事業者

- 特定期間(大まかに言うと前年度の最初の6ヵ月等)の課税売上高が1,000万円を超える事業者

- 資本金又は出資の金額が1,000万円以上である新設法人(特定新規設立法人を含む)の基準期間のない課税期間

- 課税事業者の選択を行った事業者

※2024年4月の消費税法等改正に伴い、上記4.に関して、外国法人が日本国内において事業を開始した日における資本金の額又は出資の金額が1,000万円以上である場合(特定新規設立法人を含む)、その外国法人の国外における設立時期にかかわらず、その日本国内において事業を開始した年度から納税義務が生じ、申告を要することとなりました(2024年10月1日以後に開始する課税期間から適用)。

※上記は基本的な考え方を説明するものであり、個々の会社様の消費税の納税義務判定は税理士への相談が必要です。

免税事業者でも還付を受けられる?

課税事業者になりステップ3の確定申告が必要です。「課税事業者選択届出書」を税務署に提出して敢えて課税事業者となることで、確定申告を行い、支払った輸入消費税分の還付を受けるという手段も考えられます。支払消費税がステップ2.の受取消費税を上回る等の背景がある場合に検討されます。なお、税関事務管理人 ACPを利用して自らが輸入者となっていないと仕入税額控除や還付はできませんのでご留意願います。

インボイス適格請求書発行事業者になった方がよい?

ケースバイケースなので個別に相談頂きたいポイントではありますが、ざっくり言えば、B2Bで顧客が法人である場合にはインボイス適格請求書発行事業者になった方が良く(なぜなら、法人は消費税申告を行い、その際に適格インボイスでないと仕入税額控除ができなくなるため)、B2Cで顧客が一般消費者しかいないのであればインボイス適格請求書発行事業者になる必要性はやや下がります(一般消費者は消費税の確定申告をしない方が殆どなので)。

あまり制度をよく理解しないままインボイス登録事業者になっている会社も多いように見受けられます。登録事業者になれば、確定申告が義務となります。適切な専門家からアドバイスを得るようになさって下さい。

納税管理人・税理士のサポートは必要?

日本国内において非居住者が税務署手続き(上記のステップ3)をするには、納税管理人(Tax Representative)の選任が必要です。税関事務管理人(ACP)が税関手続き、納税管理人が国税(税務署)対応をすることとなります。税理士法では以下の業務は税理士の独占業務とされています。実質的に税理士でないと納税管理人の業務遂行は困難なことから、税理士のサポートが必要となります。

【税理士独占業務】

- 税務書類の作成

- 税務代理

- 税務相談

当社では、国際税務に強い提携パートナーの税理士とともにサポートいたします。

消費税インボイス制度の影響

2023年10月の消費税インボイス制度導入に伴い、数多くの海外企業が消費税のインボイス発行事業者となっています。

日本の顧客(買い手)側が消費税の申告をする際に、仕入(売り手)側への支払消費税について仕入税額控除の適用を受けるためには、インボイス発行登録事業者からの仕入インボイスでないといけません。これが、数多くの海外企業(売り手側)がインボイス登録事業者となっている背景です。

さて、(売り手側である海外企業が)インボイス発行事業者になるということは自動的に消費税の課税事業者になりますので、税務署への消費税の申告が継続して必要となります。そのことをよくご理解いただいたうえで、貴社の販売先が(通常、消費税申告を行わない)消費者であるB2Cのビジネスモデルなのか、(通常、消費税申告を行う)企業に対する販売をされているB2Bであるのかを考慮し、インボイス登録事業者になるかどうか検討なさって下さい。

日本に拠点を有さない外国法人(非居住者)が日本へ輸入、その後販売を行う場合の消費税の取扱いは、大まかに以下3ステップで示すことができます。

- 輸入時 – 輸入消費税(輸入申告価格の10%)を税関に納付 ・・ ACP 税関事務管理人がサポート

- 販売時 – 顧客から消費税(売上の10%)を取得

- 確定申告(通常、年次) – 顧客から預かった消費税 (2) から輸入時に支払った輸入消費税 (1) 及びその他仕入に係る消費税の仕入税額控除をし、その差額を税務署に納付又は還付 ・・ Tax Representative 納税管理人(税理士)がサポート

※税関事務管理人 ACPを利用して自らが輸入者となっていないと仕入税額控除や還付はできませんのでご留意願います。他の会社がIOR 輸入者になってしまっている場合、(1)の仕入税額控除はできないまま(2)受取消費税を国税(税務署)に納付しなければならず、多大なコスト負担となります。

消費税の免税事業者であれば、1及び2のプロセスで完了です。消費税の納税義務のある課税事業者(インボイス登録事業者である場合を含む)ば、1,2に続いて3(消費税の申告)の手続きが必要になります。

ステップ3の確定申告において、1.の支払消費税が2.の仮受消費税を上回る場合は差額「還付」、2.の仮受消費税が1.の支払消費税を上回る場合は差額「納付」という考え方となります。

自社が輸入者になることは重要?

とても重要です。税関事務管理人を利用して自らが輸入者(IOR)になっていないと、ステップ3の消費税の申告時に仕入税額控除ができません。ステップ1の支払消費税を控除できず、2で受け取った消費税全額全額を税務署に納付しなければなりません。還付は実現しません。極めて大きなコスト負担となりますので、他の会社を輸入者にしないようご注意下さい。

参考資料: